【アジア株・アセアン株個別銘柄紹介】アユタヤ銀行(BAY:タイ)

こんにちはmokomoko3です。今回はアジア・アセアン株の売買ランキングで常に上位に顔を出し、クルンシイ

(Krungsri)という愛称で知られるアユタヤ銀行(BAY:タイ)の銘柄紹介を

行っていきたいと思います。

会社概要

|

| 【アユタヤ銀行会社概要】 |

Company Limited)はタイで5番目に大

きい銀行です*1。2013年に三菱UFJ

フィナンシャル・グループがアユタヤ銀行

の買収を発表。現在では株式総数76.88%

を保有しており連結子会社化しています。

事業内容は顧客対象別に、①タイ法人事業、②タイ中小企業事業(SME)、③日本法人・

多国籍企業事業(JPC/MNC)、④リテール事業の4つの事業を持ち、融資やローンの提供

を行っています。また、2016年1月27日にカンボジアのマイクロファイナンス業界4位の

ハッタカクセカーを買収し、マイクロファイナンス事業に取り組んでいます。

*1 タイで最大の銀行であるバンコク銀行については過去記事でまとめています。ぜひご覧ください!

沿革

|

| 【アユタヤ銀行沿革】 |

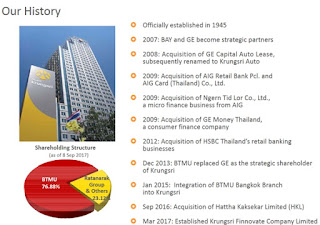

ン・ラナタラック(李木川)氏によって設

立されました。消費者金融に強みがあり、

リテール部門で収益を上げていきました。

2007年にリテール部門のさらなる強化の

ために、GEキャピタルと提携。翌年の

2008年にはGEキャピタルオートリース(後に、クルンシイオートに商号変更)を買収し

ます。2009年に発生したリーマンショックを契機に、AIG Retailbank、AIG card、

マイクロファイナンス事業を行うNgern Tid Lor社の3社をそれぞれAIGグループから

買収、消費者金融事業を行うGE Money社をGEグループから買収し、積極的に業容拡大を

図ります。その後の2012年にもHSBCのタイリテールバンキング部門を買収し、リテール

部門をさらに拡大させていきます。2013年にGEの金融部門の再編を契機に*1、GEの持分

を譲り受ける形で三菱UFJフィナンシャル・グループがアユタヤ銀行の買収を表明。15年

に三菱UFJフィナンシャル・グループのバンコク支店と統合し、実質的に連結子会社化

されました。アユタヤ銀行は連結子会社後も、2016年にカンボジアのマイクロファイ

ナンス業界4位のハッタカクセカー(Hattaha Kaksekar)を買収、17年にはデジタル化

とフィンテックを推進する会社としてKrungsri Finnovate を設立するなど、リテール部門

を中心とした積極的な事業展開を見せています。

*1 金融危機後、GEの金融子会社であるGEキャピタルがグローバルにシステム上重要な金融機関(G-SIFI:Global Systemically Important Financial Institution)にノンバンクながら指定され、自己資本比率規制等の規制強化の影響を受けることになりました。その結果収益性が低下し、今後の業績が見通しにくくなったため、コア事業を残して事業を売却することになりました。

業績推移

|

| 【アユタヤ銀行業績推移】 |

す。2017年のアユタヤ銀行の業績は、業務粗利

益が100480 million Baht(1 Baht≒3.4円なの

で約3440億円)、純利益が23209 million Baht

(≒794億円)、EPSが3.16 Baht(≒10.8円)

となっています。5年前の13年年度の業績が、

業務粗利益が68276 million Baht(≒2339億

円)、純利益が11864 million Baht(≒406億

円)、EPSが1.95 Baht(≒6.6円)となっています。17/13年度業績で比較すると、

業務粗利益が47.1%の増収、純利益が95.6%の増益、EPSが62.0%のプラスとなっていま

す。リーマンショック後の買収と、三菱UFJフィナンシャル・グループ入りしたことで新

設された日本法人・多国籍企業事業(JPC/MNC)の効果によって業績が拡大しています。

今後の業績について

|

| 【アユタヤ銀行ローンポートフォリオ】 |

が、世界経済の成長とともに、タイ経済も

17年度と同様に4%程度のゆるやかな成長

を実現すると考えられることから、 心配

はなさそうです。

ローン残高の47%を占めるリテール部門

は全体としてみるとスイッチングコストが高いため、アユタヤ銀行の強みであると同時

に、安定した利益成長の源泉にもなっています。ローン残高も安定成長しており、また、

新設された日本法人・多国籍企業事業(JPC/MNC)が弱みだった法人部門を補強する効果

を果たしていることから、業績は安定した成長を見せると思われます。なお、タイは19年

に総選挙を控えていることから、もしかするとクーデターが発生する可能性があります。

企業業績は好調ですが、タイのカントリーリスクには注意が必要です。

配当推移

|

| 【アユタヤ銀行配当推移 morningstarHPより】 |

ます。アユタヤ銀行の2017年度の配当

は、0.85 Baht(≒2.9円)、通期の配当

性向は26.8%となっています。アユタヤ

銀行は安定した配当を実施しており、16年にそれまでの0.8 Bahtの配当から0.85 Bahtに

増配しています。以前は、配当性向の目標値を30%としていたようですが、現在は配当性

向に関するアナウンスは特にないようです。

今後の配当について

アユタヤ銀行の今後の配当についてですが、配当性向に関するアナンスがなく、BIS規制や業績等を総合的に判断し、配当額を決定するとしています。そのため、はっきりした

ことは言えませんが、これまでの配当推移と企業業績をみる限り減配の恐れはないと

いっていいでしょう。むしろ、配当性向が年々さがってきていることから、増配も期待

できると考えています。

株価推移

|

| 【アユタヤ銀行株価推移】 |

いきます。アユタヤ銀行の株価は39.5

Baht(≒135円)となっています。2014

年末から2015年にかけて、三菱UFJフィ

ナンシャル・グループの買収計画があり、

思惑買いが入ったようですが、流通株式総数が少ないため、基本的にはなだらかな右肩上

がりとなっています。 株式指標をみると、2018年4月7日実績値でPERが12.5倍、PBRが

1.2倍、配当利回りが2.15%となっています。企業業績は好調であり、増配も期待できる

ことから、株式指標としては割安な状況です。

まとめ

アユタヤ銀行はタイで5番目の商業銀行であり、リテール部門に強みがあります。現在、三菱UFJフィナンシャル・グループがアユタヤ銀行を連結子会社化しており、シナジーを

生かして新設された日本法人・多国籍企業事業(JPC/MNC)が法人部門の弱みを補って

います。企業業績は好調で増配も期待でき、株式指標も割安であることから、積極的に

買いたい銘柄です。

【おすすめ度☆5つ:積極的に投資したい】

一口コメント:ただし、クーデターなどのタイのカントリーリスクに注意!

現在の業績★★★★★

将来業績 ★★★★☆

業績安定度★★★★☆

株式指標 ★★★★☆

配当利回り★★☆☆☆

☆5つ…積極的に投資したい

☆4つ…余裕資金があれば打診買いで投資したい

☆3つ…株価が下落(5%~20%)すれば投資を検討したい

☆2つ…株価が大幅下落(20%~30%)すれば投資を検討したい

☆1つ…構造的な変化が起きない限り投資は見送ったほうがよい

以上、ご参考にしていただければ幸いです!

0 件のコメント :

コメントを投稿